文章信息

| 外国经济与管理 2015年37卷第10期 |

- 葛菲, 贺小刚, 吕斐斐

- Ge Fei, He Xiaogang, Lü Feifei

- 基于FDI的“走出去”战略改进了组织生存能力吗?

- Does "Going-out" Strategy Based on FDI Improve Organization Survival?

- 外国经济与管理, 2015, 37(10): 32-45

- Foreign Economics & Management, 2015, 37(10): 32-45.

-

文章历史

- 收稿日期: 2015-05-05

2015第37卷第10期

2.上海财经大学 浙江学院,浙江 金华,321019

2.Zhejiang College, Shanghai University of Finance and Economics, Jinhua 321019, China

我国的对外开放仅仅经历了三十多年,2000年才正式提出将“走出去”作为国家战略,对外直接投资(OFDI)则是“走出去”战略的主要内容。虽然我国企业的对外直接投资起步较晚,但成绩令人瞩目。根据2012-2013年《中国对外直接投资统计公报》数据计算,2013年进行对外直接投资的中国境内企业数量为15300家,平均每家设立的境外企业为1.66个,比2012年增长了20.73%。作为数目众多、非常年轻而又目标长远的国际市场进入者,中国企业在动态全球经济中的生存状况格外受到关注。

很多研究指出,企业OFDI是一把双刃剑,一方面,作为一种有效的战略成长方式,它有助于企业增加竞争优势;另一方面,由于文化差异、信息不对称、地理和制度距离等因素,企业OFDI具有复杂性、风险性和不确定性,是一个要求很高的决策过程。基于这两种角度,很多学者在研究OFDI与企业绩效的关系时得出了不一致的实证结果,包括线性或非线性的关系。此前关于企业绩效的分析更多地关注企业的财务状况,与以往学者的研究不同,本文关注的焦点在于企业当前的生存状态和长远的发展能力。

由于我国国内市场存在某种局限性,一些国内企业或主动或被动地进军国外市场,以期利用国外的资源,然而中国企业的风险识别能力和管理应对能力比较薄弱,因此,OFDI的探索步履维艰。那么,OFDI作为一种不容易实现的艰难途径,真的有助于提高中国企业的生存能力吗?不同产权性质的企业,如果想突破国内经营的局限性,实施OFDI战略是明智的选择吗?CEO作为“走出去”战略的主要制定者和执行者,在同时拥有决策权和执行权的条件下,OFDI是否会影响组织的生存能力?这些问题依然缺乏相应的研究。

目前的研究大多从企业资源、利益相关者、内部因素及外部环境的角度研究组织生存,而对于中国对外直接投资的研究更多地是从宏观经济的角度进行分析,主要关注OFDI的决定因素、趋势和模式。本文则基于实物期权理论和代理理论的视角,分析OFDI对转型期中国企业的生存能力的影响,同时从公司治理的角度,研究CEO二元性的调节效应。本文的贡献主要是:第一,基于实物期权理论,将企业OFDI视为有助于企业生存的长远战略选择。第二,期权实施的目的是降低不确定性,而这依赖于企业的学习能力。本研究表明,与资源丰富的国有企业相比,天生资源匮乏但学习能力较强的民营企业通过OFDI更能够显著提高组织的生存能力。第三,本文提出,CEO二元性是调节企业OFDI与组织生存之间关系的重要因素,并且,与两权分离相比,在集董事长与CEO权力于一身的治理方式下,企业OFDI对增强组织生存能力的效果较弱。因此,本研究在一定程度上拓展了以往关于OFDI的研究。

二、理论与假设(一)基于OFDI的“走出去”战略:影响组织生存的重要因素

组织的持续生存依赖于企业的战略选择。组织生存的决定因素受到企业资源理论、产业组织理论和组织生态学等不同理论的关注,它们均强调通过企业的外部环境和内部特征来解释企业不同的战略选择为什么会导致不同的结果。随着外部环境和内部条件的不断变化,中国企业面临着日趋激烈的国内竞争。由于国内可利用机会的相对缺乏以及资源可获得渠道的限制,很多企业会主动或者被动地对国际市场的机会进行识别,以求通过OFDI的方式来为企业的生存和发展开拓更多的空间。

很多研究从不同角度诠释了中国企业“走出去”的方式、价值和决定因素。例如,中国企业作为国际市场的晚进入者,为了克服“后发劣势”,可以在发达国家建立研发中心以开发先进技术和知识密集型产品(Bonaglia等,2007),从成熟的跨国企业收购关键资产也可以弥补其竞争劣势(Luo和Tung,2007)。进而,很多中国企业通过实施跨境并购活动来寻求所有权优势(Zou和Ghauri,2010)。总的来看,中国企业的对外直接投资主要有两种方式,即收购和绿地投资。Cozza(2014)比较了这两种对外直接投资的效果,发现收购有利于早期获得无形资产但不利于财务绩效,而绿地投资对中国投资者扩大经营规模和提高生产率有积极的影响。进一步的研究表明,在对外直接投资的过程中,企业可以通过提高组织学习能力缩小竞争差距(Cardoza和Fornes,2011),同时应注重发挥社会网络的“中介”作用,获取国际市场的隐性知识,这样可以促进信任和团结,增加企业的合法性和可信性(Ge和Wang,2013)。同时,有很多研究关注影响中国企业OFDI的因素,其中重要的考虑因素包括资本市场的不完善、所有权优势、制度因素(Buckley等,2008)、跨民族及跨文化组织行为(Tsui等,2002年)和战略导向(Liu等,2011)等。

很多OFDI研究侧重于动态投资策略,主张企业要积极应对全球化的挑战和机会,同时认为,国际市场具有较高水平的复杂性和不确定性,企业进行OFDI有可能产生高昂的成本和代价。例如,实物期权理论认为,在OFDI初始阶段,企业建立海外业务通常需要支付高昂的行政费用,即使涉及的国家和地区较少,也会给企业带来沉重的负担(Song,2014),代理理论和交易成本理论认为,OFDI的成本主要来自于处理复杂信息的需求,例如,快速的技术变革,不同东道国的文化、制度和监管框架的不一致、竞争者行为、汇率变动、通货膨胀、突发政治事件,等等,所有这些都要求企业不断调整运营策略(Reuer和Leiblein,2000)。在调整的过程中,容易引起沟通、协调和激励的问题,企业需要为此支付高昂的代理成本、学习成本和适应成本,这些成本会抵消国际投资活动产生的收益。

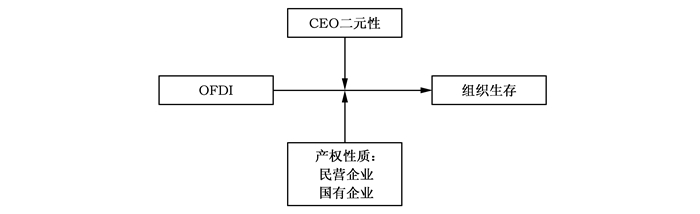

因此,企业实施OFDI既有“利”也有“弊”,这些“利”能够提高组织的生存能力,“弊”则会降低组织的生存能力。本文认为,OFDI是影响组织生存的重要因素。由于不同企业的资源基础和学习吸收能力存在区别,特别是在中国经济转型期的背景下,民营企业与国有企业的资源和能力存在比较大的差异,其依赖“走出去”战略促进生存能力的效果也会产生显著的差异。同时,战略投资的主要决策参与者和直接实施者是企业的CEO,如果CEO拥有的权力高度集中,在OFDI过程中可能会导致资源的低效率甚至错误配置,从而影响企业的生存能力。因此我们希望了解,在不同的产权性质和CEO不同权力的条件下,中国企业实施OFDI将会对组织生存产生怎样的作用。基于此,本文提出如图 1所示的研究模型:

|

| 图 1 研究模型 |

(二)假设的提出

1.OFDI与组织生存。企业进行OFDI既可以带来利益也会产生成本,具有较高的不确定性。目前,大多数中国企业的对外直接投资处于较低水平,其所面临的不确定性可能带来明显的负面影响。关于企业如何应对OFDI的挑战,学者们提出了不同的理论观点。其中,实物期权理论强调运用选择多样性以应对不确定性。如果将实物期权理论嵌入到OFDI战略之中,意味着企业在对外直接投资过程中需要创造多种不同的期权,而选择正确的期权行使方式则决定着投资的成败。实物期权的价值来源于战略决策的灵活调整,通过学习可以主动地和柔性地管理不确定性,帮助企业适应不同的状态,甚至把这种不确定性转变成优势,而不是简单地规避不确定性(Bowman和Hurry,1993)。实物期权理论得到了很多国际商务学者的认可。Reuer和Leiblein等(2000)认为,实施OFDI的企业具有更大的竞争选择权和操作灵活性,比国内的企业拥有更多的柔性,例如,OFDI企业比国内企业对汇率变动的反应更加灵活,可以回避汇率变化的不良后果。Chung等(2010)认为,进行OFDI的企业有更多的腾挪空间,可以在不同国家或地区调整销售或生产策略。

企业在OFDI的过程中面临着外部环境和内部能力之间的不平衡,这种不平衡会严重影响期权的执行效果。企业需要增强适时选择期权的能力,这将触发一个知识学习和环境适应的过程(Lu和Beamish,2001)。我国企业属于后发的知识学习者,从事跨国经营成功的少、失败的多。无论OFDI成功还是失败,都会潜移默化地形成企业难以模仿的隐性知识。例如,TCL总裁李东生认为,虽然收购施耐德公司并不成功,但对后续的收购有很大的帮助。因此,OFDI可以提升企业的学习能力,通过知识的积累、再造与使用,有助于高层管理者对企业的发展进行判断:是否行使期权,或者在怎样的时机行使期权(Thurner,2005)。作为国际市场的后来者,我国企业缺乏对不确定环境的了解和信任,柔性的投资方式可以降低问题发生的可能性。企业通过海外业务的“干中学”,可以产生知识溢出效应,帮助企业整合和重新配置内、外部资源以应对日益增加的竞争。同时,OFDI是一种可以显示能力的信号,有助于提高企业在国内市场上的地位和竞争优势,改善其生存前景。基于上述分析,本文得到以下假设:

假设1:企业进行OFDI有助于组织生存。

2.企业产权性质的调节作用。企业的战略选择是管理者应对正式或非正式制度框架下特定约束的产物(Bruton等,2007)。在正式制度较弱以及信息不对称的市场条件下,市场主体间信任的缺失使民营企业的交易成本十分高昂。很多人不信任民营企业的产品和服务,认为它们是低端、伪劣和欺骗性的,致使其在市场竞争中处于劣势。同时,我国的市场机制尚不完善,大量重要的生产资源向国有企业集中,对民营企业生产要素的供给造成较大冲击。首先,民营企业在劳动力交易中容易遭受歧视,即使在“最难就业季”也会遭遇“招工荒”。其次,我国企业的投资高度依赖借贷资金,但民营企业很难获得政府或者金融机构的资金支持。此外,我国保护民营企业财产合法性的制度措施仍然缺失,民营企业的财产权、知识产权及其投资收益得不到应有的保障。

因此,非正式制度在驱动企业战略与影响民营企业生存方面发挥了更重要的作用(Peng和Heath,1996),民营企业高度依赖于非正式制度所形成的关系。由于政府掌握着关键资源的分配权并控制着重要市场的准入权,因此民营企业不得不高度重视与政府的关系。然而,与国有企业基于所有权所获得的更加紧密、稳固的政治联系相比,民营企业政治关系的建立、维持和提升成本高昂,且存在高度的不确定性和脆弱性(贺小刚等,2013),随着政府工作重心的转移以及政府负责人的变更,随时可能解体。因此,政治关联作为民营企业的资源,一方面很难得到传承式地依赖,不具有可持续性;另一方面作为与政府的利益交换,企业还要辅助政府实现政绩工程,例如被动捐赠、吸纳超额劳动力等。Liang和Feng(2010)认为,存在政治关联的民营企业会雇用更多的劳动力和支付更高的工资,显著高于非关联的企业。政治关系给民营企业带来沉重的社会性负担,并有可能造成稀缺性资源向非生产性领域集聚,导致对研发等生产性活动的挤出以及非效率的投资行为(Aggarwal等,2012)。Fan等(2007)发现,与不存在政治关联的民营企业相比,存在政治联系的民营企业首次公开发行后3年时间中整体表现不佳,高管的政治背景可能会损害企业价值。

与民营企业存在天生的资源和能力局限性相比,我国国有企业具有巨大的资源禀赋优势和国内资源调配的能力优势。国有企业不仅因所有权结构而享有得天独厚的正式制度优势,比如政治资源的倾斜和照顾等,而且也拥有由正式制度优势派生的诸多非正式制度优势,这使得国有企业在利用金融资源和人力资源时比民营企业更有竞争优势。然而,我国国有企业是保障基础设施和原材料、能源供应的支柱,而我国又是一个资源、能源匮乏的国家,光依靠国内资源无法满足我国经济可持续发展的需要,同时也不足以支撑国有企业自身生存和发展的需要,因此国有企业也有“走出去”的愿望。

资源基础观认为,资源和能力提供给企业竞争优势,使企业追逐机会或者避免威胁(Barney,1991),组织的生存依赖于企业获得和保持资源的能力(Pfeffer和Salancik,1978),资源的可获得性比资源的数量更重要。然而在国内市场上,企业通过利用自身能力开发不同资源的空间狭窄,提高适应竞争环境变化的能力的机会有限。民营企业承担经济性压力,在国内市场上存在资源获取渠道的局限性,而国有企业负担政策性任务,面临重要战略资源在国内市场上匮乏的局限性,同时,二者都需要学习国外的管理经验和先进技术以增强生存能力,这意味着组织必须拓宽交换边界,利用外部资源。

年轻的中国企业不得不面对两个市场:发达国家标准严苛,市场成熟;发展中国家制度缺失,市场无序。与国内市场相比,在国外市场上面临的压力和挑战无疑会更多。按照实物期权理论,企业实施决策的依据是不确定性及其变化。不确定性可以分为两类,一是外生不确定性,来自随机需求和供应变动等市场环境因素,其无法预料,只能随时间的推移解决;二是内生不确定性,主要指投资者有限的能力,通过有效的行动则可以将其弱化(Thurner,2005)。企业只有在拥有有效应对两种不确定性的能力时才可以决定期权的执行。同时,实物期权的价值具有很强的时间依赖性,必须在投资有效期内实现,这需要企业具备强大的学习能力。民营企业虽然很难凭借匮乏的资源适应外生不确定性、降低内生不确定性,但是巨大的生存压力往往更能激发民营企业的学习动力,促使其提高经营效率。民营企业通常会采取更为积极大胆的组织管理行为,以便尽快获取国外市场的资源,使企业克服不确定性,并将外部资源快速内化,打造和提升企业的竞争能力。而国有企业依靠国内资源的支持,虽然有条件支付时间成本,为自身寻求更好的资源交换条件,但是与民营企业相比,其劳动生产率(李春涛和宋敏,2010)和学习效率都比较低,在OFDI过程中通常依赖政府的直接干预或者本身丰厚的资本作为“安全气囊”来缓解外部不确定性的压力,因而在同样的时间内无法通过学习能力的提升来降低内生不确定性。基于上述分析,本文得到以下假设:

假设2:与国有企业相比,民营企业通过OFDI更有助于增强组织生存能力。

3. CEO二元性的调节作用。企业在确定实行国际战略之后,组织决策及执行的效率就成为企业发展的重要决定因素,而CEO二元性则是与决策和执行紧密相关的一种公司治理模式,即两职合一,CEO同时兼任董事长。这种任职方式赋予CEO一种混合的权力,其主要目的是充分发挥企业高管的能力,进行有效的计划和明确的领导责任,从而提高行政机构的效能,以便实现组织目标(Kim,2013)。管家理论和代理理论在CEO二元性对企业的作用上持有不同的观点。

管家理论认为,CEO被视为一个管家,保护和最大限度地提高股东财富。管理者和股东之间利益协同,双方以及组织是一个整体(Braun和Anurag,2007)。该理论主张CEO兼任董事长可以使权责统一,减少高管与董事会之间的政治僵局;相反,分离的CEO角色会阻碍自主制定并执行组织战略,缺乏权威的决策可能会对组织绩效产生负面影响(Corbetta和Salvato,2004)。而代理理论认为,代理问题源于委托人与代理人的目标差异和风险偏好冲突的存在,因此控制和抑制管理者自利,同时协同CEO与股东之间目标的一个重要控制方式就是董事长和CEO角色分离,两职分离使管理行为受到更严格的监管,会导致更高的绩效(Braun和Anurag,2007);而两职合一使CEO的管理行为失去控制,会造成股东利益损失,提高企业代理成本(Rechner和Dalton,1991)。

本文认为,企业在实行OFDI的过程中,需要制定相对复杂的经营决策和处理相对复杂的内外部信息,要求企业及时采取必要的措施,以便捕捉到快速变化的国际环境下的市场机会。分离的领导结构提高了决策执行(CEO)和决策控制(董事会)之间的执行效率,董事会对CEO的有效监管对OFDI战略的制定和实施至关重要。两职分离使董事会作为主要的代表股东权利的工具,能有效地监测和控制可能的破坏股东价值的CEO行为,这种治理模式使CEO采取应对环境变化的措施和行动更加自律和高效。董事会的监管可以提升股东对CEO信任的程度,CEO会有更强大的自我约束心理,最高效地投入自己的努力服务于公司,进行积极的组织管理行为,而不是利用复杂的国际市场环境实施自利行为。同时,CEO和董事长分别拥有自己的资源网络,两职分离可以扩大企业的社会网络。CEO在充分使用自己网络的同时也可以更好地利用董事会资源,如董事会的专业经验、个人知识与外部的关系,这对在国际压力下提高决策的全面性是十分必要的补充。

但是,当企业高管与董事会合二为一时,企业不同职能的平衡就被打破,由于缺乏有效的监管,信息的流动可能会受到阻碍,因而减少双方对企业运营信息的充分获取,并且处理两个机构之间的隐蔽信息是昂贵的,容易引起沟通和管理控制的失调问题。如果企业在单一权威领导下进行决策,董事会就很难有效地发挥其监督控制管理的职责,扩大的管理权限可能诱使CEO利用海外市场的复杂性向董事会其他成员传达扭曲的信息,以减少董事会其他成员的制约,保护自己的自由裁量权。由于中国企业对海外市场的认知不足,国际化经验匮乏,因此很多OFDI的具体决定需要其他成员的支持和补充,权力集中于CEO一人很容易导致决策错位。在OFDI的复杂环境下,两职合一会使管理者缺乏必要的合规处理信息进行决策的自觉意识,单渠道的沟通及信息流动很可能会导致破坏性行为的发生以及随后的隐藏行为。基于上述分析,本文提出以下假设:

假设3:与CEO非二元性相比,在CEO二元性的情况下,OFDI对增强组织生存能力的效果较差。

三、数据、模型与检验结果(一)数据来源

本文的研究对象是2008—2013年在上海证券交易所和深圳证券交易所上市的公司,首先根据中国证监会2012年版行业分类代码进行分类,保留行业内企业个数大于或等于10个的样本,然后删除其中金融类受管制的公司样本,从事公共事业以及性质无法判定的公司样本,由社会团体控股、外资控股、职工持股会控股以及集体控股的公司样本,最终获得2072个样本观测值。企业基本特征、CEO特征和公司治理指标等基础数据主要来自于CSMAR数据库,企业OFDI数据从上市公司公布的年报中获得。在各指标的搜索过程中,结合百度搜索、巨潮资讯网和新浪财经等网站对所需要的数据进行了补充和完善,力求完整与准确。在总样本中,民营企业占比为39.22%,国有企业占比为60.78%。本文根据中国行政区域划分标准对地区进行分类,大部分样本主要集中在长三角、环渤海经济圈和珠三角地区,其中华东地区占总样本量的44.59%,华北地区占总样本量的12.93%,华南地区占总样本量的8.69%。同时,按照中国证监会2012年版行业分类名称对行业进行分类,主要包括工业、商业、房地产和综合,样本主要集中于工业,占总样本量的70.08%。

(二)变量测量

1.自变量:企业OFDI。用二值变量衡量企业OFDI。如果企业该年度有OFDI行为,则为1,否则为0。数据通过查询企业年度报告获得。

2.因变量:组织生存(ZSC)用破产风险做代理变量。按照AltmanZ破产风险得分,运用5个常用的商业比率作为破产预测因子,加权后汇总。Altman(1983)研究表明,Z指数小于1.81为经营失败区域,得分越低表示破产风险越高,企业生存的可能性越小;Z指数处于1.81—2.99区间为不确定区域;Z指数大于2.99为健康型企业,得分越高表示破产风险越低,企业生存的可能性越大。数据通过CSMAR数据计算。

3.调节变量:(1)企业产权性质(NAT),民营企业定义为1,国有企业定义为0。(2)CEO兼任董事长(DUA),如果符合此条件为1,否则为0。数据来自CSMAR数据库。

4.控制变量:根据已往研究文献对以下变量进行控制:企业寿命(LIF),从企业成立日期到统计当年的年限;企业规模(SIZ),对期末公司总资产取自然对数;CEO教育水平(EDU),教育水平用序数衡量,如果CEO拥有本科学位记为3,硕士学位为4,博士学位为5,否则为2;政治关联(POL),CEO在近3年内担任过的政府部门职务,一个职务记为1,担任过多个职务的进行累加。政府部门职务主要包括人大代表、政协常委、各级政府主管部门;CEO国际化经验(OVE),如果CEO有国外学习经历、国外就业经历及外企工作经历,记为1,否则为0;CEO年龄(AGE),CEO到当年期末的年龄;CEO任期(TEN),CEO对企业服务的年数;CEO持股比例(STO):用CEO持股数量占公司总股数的比例表示;两权分离程度(SEP),控制权与所有权之间的差值;独立董事比例(IND),独立董事人数与董事会人数之比;杠杆比例(DEB),定义为负债占总资本的比例;冗余资源(SLA),冗余分为已吸收冗余与未吸收冗余,未吸收冗余用流动比率、资产负债率来衡量,已吸收冗余用费用收入比(三大期间费用总和/销售收入)来衡量,取3个指标的平均值作为衡量冗余资源的指标(张远飞,2013);行业竞争性(COP),同行业内每个企业主营业务收入占行业总主营业务收入比例的平方和,即赫芬达指数;产品市场竞争程度(COM),用同行业内竞争者的数目来衡量。同时,根据中国证监会2012版行业分类代码生成行业虚拟变量,根据中国行政区域划分标准生成地区虚拟变量,以及生成年份虚拟变量以控制年度变化对企业OFDI与组织生存的可能影响。

(三)描述性统计与相关性分析结果

采用STATA11.0软件进行统计处理,对研究模型中用到的各研究变量进行了描述性分析和相关性分析,所有变量的均值、标准差、最小值和最大值如表 1所示。

| 变量 | 均值 | 标准差 | 最小值 | 最大值 |

| ZSC | 3.3783 | 3.5012 | -1.3112 | 22.2051 |

| OFDI | 0.3922 | 0.4883 | 0 | 1 |

| NAT | 0.1185 | 0.3233 | 0 | 1 |

| DUA | 0.2902 | 0.4539 | 0 | 1 |

| LIF | 2.7570 | 0.2416 | 2.1972 | 3.2581 |

| SIZ | 21.9806 | 1.3210 | 18.5568 | 25.5044 |

| EDU | 3.4846 | 0.7654 | 2 | 5 |

| POL | 0.0720 | 0.2585 | 0 | 1 |

| OVE | 0.0227 | 0.1490 | 0 | 1 |

| AGE | 48.0604 | 5.9822 | 34 | 62 |

| TEN | 4.2127 | 2.9082 | 1 | 12 |

| STO | 0.0003 | 0.0023 | 0 | 0.0213 |

| SEP | 5.8340 | 8.1126 | 0 | 30.2274 |

| IND | 0.3670 | 0.0523 | 0.2857 | 0.5714 |

| DEB | 0.5890 | 0.3303 | 0.0809 | 3.8861 |

| SLA | 0.7547 | 0.4081 | 0.3481 | 3.3102 |

| COP | 0.1420 | 0.1153 | 0 | 0.4703 |

| COM | 27.6680 | 11.7231 | 10 | 47 |

各个变量的相关性分析结果如表 2所示。通过数据相关性分析的检验结果,所有变量的相关性不大,最大的值为0.504,说明并不存在多重共线性。企业OFDI与组织生存之间的关系在下文中将进行详细的检验和分析。

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | |

| 1.ZSC | 1 | ||||||||||||||||

| 2.OFDI | 0.003 | 1 | |||||||||||||||

| 3.NAT | 0.111# | -0.004 | 1 | ||||||||||||||

| 4.DUA | 0.057# | 0.024 | 0.152# | 1 | |||||||||||||

| 5.LIF | -0.036* | 0.052# | 0.073# | 0.006 | 1 | ||||||||||||

| 6.SIZ | -0.269# | 0.300# | -0.288# | -0.118# | 0.003 | 1 | |||||||||||

| 7.EDU | -0.018 | 0.103# | -0.070# | -0.024 | 0.060# | 0.099# | 1 | ||||||||||

| 8.POL | 0.022 | 0.043+ | 0.012 | 0.147# | 0.073# | 0.069# | -0.006 | 1 | |||||||||

| 9.OVE | 0.053# | 0.152# | 0.104# | -0.001 | 0.016 | 0.054# | 0.079# | 0.050# | 1 | ||||||||

| 10.AGE | -0.002 | -0.003 | -0.150# | 0.157# | 0.076# | 0.092# | -0.113# | 0.122# | -0.004 | 1 | |||||||

| 11.TEN | 0.030 | 0.096# | 0.015 | 0.114# | 0.039+ | 0.072# | -0.108# | 0.059# | -0.010 | 0.238# | 1 | ||||||

| 12.STO | 0.026 | 0.069# | 0.136# | 0.099# | -0.061# | 0 | 0.024 | -0.009 | -0.020 | 0.001 | 0.091# | 1 | |||||

| 13.SEP | 0.029 | 0.058# | 0.288# | 0.056# | -0.152# | 0.003 | 0.001 | -0.002 | 0.066# | -0.042+ | 0.013 | 0 | 1 | ||||

| 14.IND | 0.034* | 0.038+ | 0.025 | -0.002 | 0.042+ | 0.041+ | 0.038+ | 0.065# | 0.090# | -0.018 | -0.017 | -0.018 | -0.048# | 1 | |||

| 15.DEB | -0.504# | -0.024 | 0.042+ | 0.021 | 0.101# | -0.062# | -0.012 | -0.033* | 0.008 | -0.031* | -0.071# | -0.028 | -0.037+ | -0.038+ | 1 | ||

| 16.SLA | 0.466# | -0.018 | 0.158# | 0.073# | 0.022 | -0.229# | 0.032* | -0.026 | 0.074# | -0.057# | -0.010 | -0.010 | 0.004 | 0.014 | 0.077# | 1 | |

| 17.COP | -0.025 | 0.005 | -0.067# | 0.019 | -0.159# | 0.064# | 0.011 | 0.036+ | -0.027 | -0.058# | -0.027 | -0.023 | -0.066# | 0.032* | -0.004 | -0.0200 | 1 |

| 18.COM | 0.008 | -0.044+ | 0.077# | -0.007 | 0.116# | -0.067# | 0.023 | -0.020 | 0.071# | 0.045+ | 0.046+ | 0 | 0.078# | -0.064# | -0.002 | 0.018 | -0.472# |

| 注:*表示p & 0.1,+表示p & 0.05,#表示p & 0.01。 | |||||||||||||||||

(四)检验结果与讨论

在实证回归分析之前,对主要的连续变量在1%水平上进行了缩尾处理。对进入模型的所有解释变量和控制变量进行了方差膨胀因子(VIF)诊断,以便保证模型估计的无偏性和一致性,结果显示VIF最高值为3.57,均值为1.71,表明不存在多重共线性问题;由于面板数据可能存在横截面相关、异方差以及时序相关等问题,使用通常的固定效应或者随机效应估计方法会低估标准误差,导致模型估计结果有偏,因此本文采用DriscollKraay标准误估计法进行估计。根据第二部分提出的研究模型与假设,本文对被解释变量设计了五个模型,表 3列示了企业国际化与组织生存之间的关系,所有模型均没有列出年份、行业和地区虚拟变量的回归结果。模型1包括所有控制变量和调节变量,模型2在模型1的基础上加入自变量,模型3和4在模型2的基础上加入交互项,模型5包括所有控制变量、调节变量、解释变量和交互项。

| 模型1 | 模型2 | 模型3 | 模型4 | 模型5 | |

| LIF | -0.4991***(0.0750) | -0.4982***(0.0778) | -0.4936***(0.0810) | -0.5004***(0.0852) | -0.4948***(0.0902) |

| SIZ | -0.4964***(0.0941) | -0.5341***(0.0909) | -0.5341***(0.0912) | -0.5439***(0.0906) | -0.5452***(0.0913) |

| EDU | -0.0611(0.0732) | -0.0746(0.0723) | -0.0761(0.0728) | -0.0689(0.0716) | -0.0700(0.0721) |

| POL | 0.2835***(0.0458) | 0.2959***(0.0457) | 0.2946***(0.0449) | 0.3419***(0.0475) | 0.3459***(0.0445) |

| OVE | 0.5664**(0.1633) | 0.4218*(0.1856) | 0.3790*(0.1773) | 0.4136*(0.1839) | 0.3569(0.1709) |

| AGE | 0.0110*(0.0044) | 0.0122*(0.0046) | 0.0118*(0.0047) | 0.0128*(0.0049) | 0.0122*(0.0050) |

| TEN | -0.0053(0.0072) | -0.0088(0.0064) | -0.0083(0.0064) | -0.0103(0.0065) | -0.0097(0.0065) |

| STO | 30.4522(19.2713) | 28.2738(19.1727) | 27.7901(19.3925) | 34.8068(16.8524) | 34.9886(16.8821) |

| SEP | -0.0045(0.0068) | -0.0050(0.0068) | -0.0059(0.0071) | -0.0048(0.0069) | -0.0059(0.0075) |

| IND | 1.5390*(0.5861) | 1.4638*(0.5910) | 1.5618*(0.6239) | 1.5967*(0.5970) | 1.7404*(0.6316) |

| DEB | -5.7595***(0.4137) | -5.7555***(0.4149) | -5.7389***(0.4064) | -5.7552***(0.4158) | -5.7335***(0.4061) |

| SLA | 4.0076***(0.0999) | 3.9871***(0.0955) | 3.9886***(0.0949) | 3.9741***(0.0958) | 3.9743***(0.0955) |

| COP | -0.5903(0.3891) | -0.6653(0.3916) | -0.6371(0.3815) | -0.6950(0.3816) | -0.6622(0.3693) |

| COM | -0.0159**(0.0038) | -0.0144**(0.0042) | -0.0143**(0.0042) | -0.0149**(0.0043) | -0.0149**(0.0043) |

| NAT | -0.1324(0.0788) | -0.1486(0.0805) | -0.2198*(0.0878) | -0.1580(0.0861) | -0.2517**(0.0873) |

| DUA | 0.1851(0.1134) | 0.1681(0.1155) | 0.1700(0.1189) | 0.3605**(0.0937) | 0.3868**(0.0969) |

| OFDI | 0.3715***(0.0586) | 0.2677**(0.0871) | 0.4562***(0.0514) | 0.3317**(0.0835) | |

| NAT*OFDI | 0.2754*(0.1238) | 0.3579*(0.1306) | |||

| DUA*OFDI | -0.7119***(0.1064) | -0.8002***(0.1323) | |||

| _cons | 13.1981***(2.5116) | 14.0439***(2.4056) | 14.0446***(2.4118) | 14.1736***(2.4183) | 14.1907***(2.4331) |

| N | 2072 | 2072 | 2072 | 2072 | 2072 |

| R2 | 0.5493 | 0.5511 | 0.5514 | 0.5519 | 0.5523 |

| F | 86.1914*** | 90.0448*** | 3.8448* | 1179.9077*** | 1221.8195*** |

| 注:*,**,***分别表示在10%、5%、1%的水平上显著;括号内为标准误。 | |||||

表 3中模型2、3、4和5列示的检验结果都十分显著,模型2显示企业OFDI和组织生存(ZSC)的关系显著为正(beta=0.3715,p & 0.01);模型3即产权性质的调节模型中,与国有企业相比,民营企业通过OFDI更能增强组织生存能力,二者关系显著为正(beta=0.2754,p & 0.1);模型4即CEO二元性的调节模型中,与两职分离相比,在两职合一的情况下,OFDI对增强组织生存能力的效果更差,二者交互项的系数显著为负(beta=-0.7119,p & 0.01)。所有的结果在模型5中都很稳健,实证结果支持所有假设。

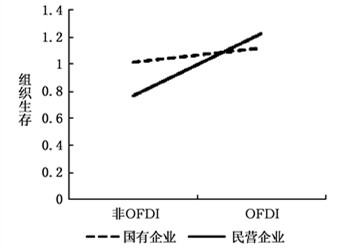

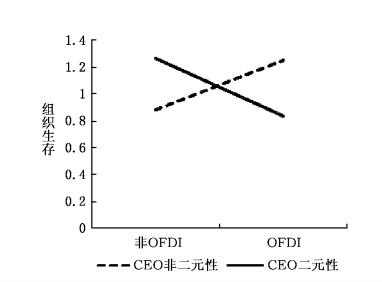

为了更清晰地说明OFDI与组织生存之间的关系,本文进行分样本检验(如表 4所示),并绘制了图 2和图 3。表 4根据调节变量企业产权性质把样本分为民营企业和国有企业两个样本群,民营企业有777个观测值,国有企业有1295个观测值;根据CEO任职情况把样本分为CEO二元性和非二元性两个样本群,CEO二元性有226个观测值,CEO非二元性有1846个观测值,所有模型均没有列出年份、行业和地区虚拟变量的回归结果。分样本检验结果中,企业为民营企业的情况下,OFDI与组织生存(ZSC)显著正相关(beta=0.8862,p & 0.01);企业为国有企业的情况下,二者关系不显著,与假设2一致。企业在CEO二元性的情况下,二者关系显著负相关(beta=-0.5252,p & 0.1);在CEO非二元性的情况下,企业OFDI与组织生存显著正相关(beta=0.4270,p & 0.01),结果支持假设3。

| 民营企业 | 国有企业 | CEO二元性 | CEO非二元性 | |

| LIF | -0.4380*(0.1858) | -0.6548**(0.1538) | -1.2728(1.5321) | -0.4475*(0.1742) |

| SIZ | -0.9637***(0.1742) | -0.2725**(0.0686) | -0.9192***(0.1739) | -0.4982***(0.0811) |

| EDU | -0.2517(0.2186) | 0.0222(0.0265) | -0.2979(0.1871) | -0.0462(0.0829) |

| POL | 0.4171**(0.1478) | 0.1042*(0.0479) | 0.7937**(0.1924) | 0.1861*(0.0730) |

| OVE | 0.6908**(0.1706) | -0.8901**(0.2029) | -0.2446(0.6981) | 0.4556(0.2572) |

| AGE | -0.0230(0.0193) | 0.0277**(0.0099) | -0.0183(0.0230) | 0.0176*(0.0079) |

| TEN | 0.0532*(0.0232) | -0.0294**(0.0087) | -0.0657(0.0576) | -0.0056(0.0131) |

| STO | 31.8037(15.1627) | -72.0577(75.8960) | 66.4022(55.3728) | 38.2620*(13.8234) |

| SEP | -0.0087(0.0048) | 0.0072(0.0091) | -0.0127(0.0168) | -0.0028(0.0045) |

| IND | 1.7940(1.0056) | 1.5040(1.0661) | 3.4211(3.0938) | 1.5019(0.7401) |

| DEB | -5.6470***(0.3894) | -6.6055***(0.5652) | -5.8513***(0.3809) | -5.9383***(0.5830) |

| SLA | 3.6460***(0.2141) | 4.1564***(0.3178) | 4.6022***(0.4348) | 3.8665***(0.1654) |

| COP | 1.1601(0.8785) | -1.4904***(0.2121) | 2.7547(1.9391) | -1.0290**(0.2888) |

| COM | 0.0185***(0.0018) | -0.0315**(0.0082) | -0.0457(0.0369) | -0.0136*(0.0055) |

| NAT | -0.6750(0.3242) | -0.1381**(0.0445) | ||

| DUA | 0.1129(0.1488) | -0.0379(0.2412) | ||

| OFDI | 0.8862***(0.1310) | 0.1447(0.1268) | -0.5252*(0.1941) | 0.4270***(0.0722) |

| _cons | 22.6373***(3.7102) | 9.0146***(1.7280) | 24.7335**(7.1181) | 13.2701***(2.2480) |

| N | 777 | 1295 | 226 | 1846 |

| R2 | 0.5886 | 0.5599 | 0.6198 | 0.5559 |

| F | 332.6513*** | 113.4760*** | 61.8457*** | 766.1829*** |

| 注:*,**,***分别表示在10%、5%、1%的水平上显著;括号内为标准误。 | ||||

|

| 图 2 产权性质的调节作用 |

|

| 图 3 CEO二元性的调节作用 |

为了更直观地理解企业不同的产权性质及CEO二元性对OFDI和组织生存的调节作用,本文借鉴国内外相关学者的绘图方法绘制了图 2和图 3。图 2是根据表 3中的回归系数,设定其他控制变量的取值为均值,在自变量和调节变量为0-1的基础上绘制而成的。从图 2可以看出,两条曲线存在明显的区别,民营企业实施OFDI相比国有企业更能提高组织生存能力;从图 3可以看出,两条曲线有相反的趋势,在CEO非二元性的情况下,企业OFDI与组织生存存在正向的关系,在CEO二元性的情况下,企业OFDI与组织生存存在负向的关系。结果支持本文的假设2和假设3。

本文采用更换被解释变量的方式进行稳健性检验,根据Miller and Leiblein(1996)的方法,使用下滑风险作为组织生存的代理变量。下滑风险定义为绩效未达到期望水平,是一个低于目标产出的加权函数,与AltmanZ破产风险得分的含义具有一致性。该变量数值越高,表示风险越大,组织生存能力越小。稳健性检验同样设定了五个模型,所有模型均没有列出年份、行业和地区虚拟变量的回归结果。表 5列出了主要的回归结果,可以看出稳健性检验结果大多是一致的,支持了本文假设。

| 模型1 | 模型2 | 模型3 | 模型4 | 模型5 | |

| LIF | 0.0546***(0.0025) | 0.0546***(0.0024) | 0.0545***(0.0024) | 0.0549***(0.0020) | 0.0548***(0.0019) |

| SIZ | -0.0366***(0.0007) | -0.0351***(0.0004) | -0.0351***(0.0004) | -0.0344***(0.0004) | -0.0344***(0.0004) |

| EDU | -0.0031*(0.0012) | -0.0026*(0.0010) | -0.0026*(0.0010) | -0.0029*(0.0012) | -0.0029*(0.0012) |

| POL | -0.0013(0.0073) | -0.0015(0.0072) | -0.0015(0.0072) | -0.0051(0.0073) | -0.0053(0.0072) |

| OVE | -0.0185**(0.0043) | -0.0131*(0.0061) | -0.0127(0.0062) | -0.0126(0.0065) | -0.0112(0.0071) |

| AGE | -0.0004*(0.0002) | -0.0005*(0.0002) | -0.0005*(0.0002) | -0.0005*(0.0002) | -0.0005*(0.0002) |

| TEN | -0.0051***(0.0003) | -0.0049***(0.0003) | -0.0050***(0.0003) | -0.0048***(0.0003) | -0.0048***(0.0003) |

| STO | -2.3819***(0.2525) | -2.2964***(0.2394) | -2.2896***(0.2399) | -2.8279***(0.4080) | -2.8232***(0.4019) |

| SEP | -0.0004**(0.0001) | -0.0003**(0.0001) | -0.0003**(0.0001) | -0.0004**(0.0001) | -0.0003**(0.0001) |

| IND | 0.0767(0.0842) | 0.0788(0.0846) | 0.0779(0.0850) | 0.0702(0.0844) | 0.0671(0.0863) |

| DEB | 0.1123***(0.0119) | 0.1122***(0.0118) | 0.1120***(0.0118) | 0.1122***(0.0118) | 0.1117***(0.0115) |

| SLA | -0.0123*(0.0054) | -0.0117*(0.0054) | -0.0117*(0.0054) | -0.0107(0.0059) | -0.0107(0.0060) |

| COP | -0.0606(0.0333) | -0.0584(0.0323) | -0.0587(0.0323) | -0.0569(0.0305) | -0.0576(0.0305) |

| COM | -0.0022***(0.0004) | -0.0022***(0.0004) | -0.0022***(0.0004) | -0.0022***(0.0004) | -0.0022***(0.0004) |

| NAT | 0.0102(0.0071) | 0.0108(0.0069) | 0.0114(0.0067) | 0.0116(0.0071) | 0.0136*(0.0062) |

| DUA | -0.0009(0.0061) | -0.0006(0.0062) | -0.0007(0.0063) | -0.0145*(0.0059) | -0.0151*(0.0059) |

| OFDI | -0.0137**(0.0047) | -0.0128**(0.0045) | -0.0203**(0.0065) | -0.0175**(0.0056) | |

| NAT*OFDI | -0.0025**(0.0007) | -0.0079*(0.0032) | |||

| DUA*OFDI | 0.0565**(0.0168) | 0.0583**(0.0177) | |||

| _cons | 0.7558***(0.0648) | 0.7243***(0.0567) | 0.7242***(0.0566) | 0.7134***(0.0521) | 0.7129***(0.0514) |

| N | 2290 | 2290 | 2290 | 2290 | 2290 |

| R2 | 0.3059 | 0.3074 | 0.3074 | 0.3104 | 0.3106 |

| F | 113.0644*** | 110.9604*** | 109.8954*** | 119.1653*** | 117.3670*** |

| 注:*,**,***分别表示在10%、5%、1%的水平上显著;括号内为标准误。 | |||||

本文基于实物期权理论和代理理论的视角,对中国企业采取基于FDI的“走出去”战略是否会提高组织生存能力进行了检验。研究结果表明,企业OFDI会促进组织生存,而且对民营企业比对国有企业的提升作用更显著,在CEO二元性条件下比在CEO非二元性条件下的提升作用更差。“走出去”被视为衡量企业竞争能力的一个重要指标(O’Farrell等,1996),从事国际活动的能力被认为是确保企业生存和发展的必要条件,但其中具有较高的不确定性和任务的复杂性,实物期权理论认为,可以主动和柔性地管理这种不确定性,而不是逃避不确定性。通过分段承诺或在不同的东道国投资,运用实物期权规避风险,可以为企业获得关键性资源提供新的机会。期权选择的前提条件是逐步掌握、整合和应用知识,“走出去”的压力必然引发组织学习,通过充分的学习以弥补自己对新市场知识的匮乏,学习效应与知识溢出对企业整体能力的提升具有促进作用。随着时间的推移和组织能力的增长,企业会在一定程度上实现对不确定性环境的控制,步入一个良性循环的轨道。

我国企业属于国际市场的后发进入者,动态的环境使我国企业的学习过程极不稳定,压缩学习时间则可能导致更高的成本。中国国内市场上知名的企业如TCL、海尔、华为、联想等,都曾为其“走出去”交过高昂的学费,相对比较成功的联想总裁杨元庆2015年伊始曾说“联想用了十年的时间才走到今天”。企业在具有高度不确定性的环境中进行市场和资源的搜索虽然是一个艰难的过程,但是通过实物期权进行灵活的投资,并在这个过程中加强组织学习,企业可以从学习应对不确定性的过程中取得经验,增强战略柔性,帮助自身获得更好的生存机会。国外市场环境的不确定预示着未来收益的不确定性,OFDI就是企业应对不确定性、提升组织生存能力的一种期权。

执行选择权通常需要创建能够扩展选择权的前提条件,“走出去”是一个学习的过程,知识的获取需要成本,其过程、结果及结果所产生的效用在事前无法完全预期。由于中国国内市场环境的特殊性,国有企业占有着大量的重要资源,具有更好的执行选择权的基础;民营企业由于其天生的资源约束无法快速实现这个前提。但是,民营企业在“走出去”的过程中会激发学习潜力和执行效率,主动地管理不确定性,从而可以更有效地提高组织生存能力。企业OFDI会面临一个复杂的和不确定的市场环境,与母国市场的距离容易产生信息不对称。CEO二元性是企业控制权与经营权的一种混合,实现了对企业战略的绝对控制,在OFDI的情况下这种治理模式不利于信息的流动,会产生高昂的代理成本。而CEO非二元性则可以获得权力的制衡,以及管理和决策控制的责任范围的平衡(Kim,2013),有助于解决代理问题和扩大企业社会网络,增强应对市场不确定性和适应不断变化的经营环境的能力。

本文将OFDI决策纳入组织生存的研究模型,同时考虑民营企业与国有企业的不同情况,并且对CEO二元性的调节作用机制进行分析,进一步为“走出去”战略提供理论和实证的支持,并拓展了企业战略研究的框架。然而,本文仍旧存在一些不足之处:(1)由于海外分支机构的数据难以获得,无法把海外分支的具体情况考虑到企业生存当中;(2)本文研究OFDI与企业生存之间的关系,企业的生存能力是从避免破产的标准上进行判断的,如果能够获得企业真正“死亡”的数据会更加直观。此外,研究涉及的时间跨度为2008-2013年,其间国际市场环境的不稳定对中国企业生存的影响很大,未来可以从外部环境的角度研究更广义的“走出去”战略与组织生存之间的关系。

| [1] | Aggarwal R K, et al. Corporate political donations:investment or agency?[J] .Business and Politics,2012,14(1). |

| [2] | Altman E. Corporate financial distress:A complete guide to predicting, avoiding, and dealing with bankruptcy[M]. New York: John Wiley & Son, 1983 . |

| [3] | Barney J. Firm resources and sustained competitive advantage[J].Journal of management,1991,17(1) : 99–120. |

| [4] | Bonaglia F, et al. A.Accelerated internationalization by emerging markets' multinationals[J].Journal of World Business,2007,42(4) : 369–383. |

| [5] | Bowman E H, Hurry D. Strategy through the option lens:An integrated view of resource investments and the incremental-choice process[J] .Academy of management review,1993,18(4) : 760–782. |

| [6] | Braun M, Sharma A. Should the CEO also be chair of the board? An empirical examination of family-controlled public firms[J].Family Business Review,2007,20(2) : 111–126. |

| [7] | Bruton G D, et al. Knowledge management in technology-focused firms in emerging economies:Caveats on capabilities, networks, and real options[J].Asia Pacific Journal of Management,2007,24(2) : 115–130. |

| [8] | Buckley P J, et al. The determinants of Chinese outward foreign direct investment[J].Journal of International Business Studies,2007,38(4) : 499–518. |

| [9] | Cardoza G, Fornes G. The internationalisation of SMEs from China:The case of Ningxia Hui Autonomous Region[J].Asia Pacific Journal of Management,2011,28(4) : 737–759. |

| [10] | Chung C C, et al. Subsidiary expansion/contraction during times of economic crisis[J].Journal of International Business Studies,2010,41(3) : 500–516. |

| [11] | Corbetta G, Salvato C A. The board of directors in family firms:One size fits all?[J].Family Business Review,2004,17(2) : 119–134. |

| [12] | Cozza C, et al. The impact of outward FDI on the performance of Chinese multinationals[J] .Social Science Electronic Publishing,2014. |

| [13] | Fan J P H, et al. Politically connected CEOs, corporate governance, and Post-IPO performance of China's newly partially privatized firms[J].Journal of financial economics,2007,84(2) : 330–357. |

| [14] | Gloria L G, Wang H Q, et al. The impact of network relationships on internationalization process:An empirical study of Chinese private enterprises[J].Asia Pacific Journal of Management,2013,30(4) : 1169–1189. |

| [15] | Helpman E, et al. Export versus FDI with heterogeneous firms[J].American Economic Review,2004,94(1) : 300–316. |

| [16] | Kim Kong-Hee. Deep structures in CEO duality-firm performance linkage[J] .International Management Review,2013,9(2) : 11–23. |

| [17] | Liang L, Feng Y. Political connection of private firm, number of employees and labor cost[J] .China Industrial Economics,2010,10 : 127–137. |

| [18] | Liu Y, et al. Ownership, strategic orientation and internationalization in emerging markets[J].Journal of World Business,2011,46(3) : 381–393. |

| [19] | Lu J W, Beamish P W. International diversification and firm performance:The S-curve hypothesis[J].Academy of management journal,2004,47(4) : 598–609. |

| [20] | Luo Y, Tung R L. International expansion of emerging market enterprises:A spring-board perspective[J].Journal of International Business Studies,2007,38(4) : 481–498. |

| [21] | O'Farrell P N, et al. Internationalization of business services:An interregional analysis[J].Regional Studies,1996,30(2) : 101–118. |

| [22] | Peng M W, Heath P S. The growth of the firm in planned economies in transition:Institutions, organizations, and strategic choice[J] .Academy of management Review,1996,21(2) : 492–528. |

| [23] | Pfeffer J, Salancik G R. The external control of organizations:A resource-dependence perspective[M]. NewYork: Harper & Row, 1978 . |

| [24] | Rechner P L, Dalton D R. CEO duality and organizational performance:A longitudinal analysis[J].Strategic Management Journal,1991,12(2) : 155–160. |

| [25] | Reuer J J, Leiblein M J. Downside risk implications of multinationality and international joint ventures[J].Academy of Management Journal,2000,43(2) : 203–214. |

| [26] | Ruigrok W, Wagner H. Internationalization and performance:An organizational learning perspective[J] .Management International Review,2003 : 63–83. |

| [27] | Song S. Value and cost of multinationality:International diversification and real options effects[J] .Social Science Electronic Publishing,2014 : 115–125. |

| [28] | Thurner M. Foreign expansion under uncertainty—The case of multinational companies in China[J] .University of St.Gallen Business Dissertations,2005. |

| [29] | Tsui A S, et al. Cross-national, cross-cultural organizational behavior research:Advances, gaps, and recommendations[J].Journal of Management,2007,33(3) : 426–478. |

| [30] | Zou H, Zou H, Ghauri P. Internationalizing by learning:The case of Chinese high-tech new ventures[J].International Marketing Review,2010,27(2) : 223–244. |

| [31] | 贺小刚, 等. 政治关联与企业价值——民营企业与国有企业的比较分析[J].中国工业经济,2013(1) : 103–115. |

| [32] | 李春涛, 宋敏. 中国制造业企业的创新活动:所有制和CEO激励的作用[J].经济研究,2010(5) : 55–67. |

| [33] | 张远飞, 贺小刚, 连燕玲. "富则思安"吗?——基于中国民营上市公司的实证分析[J].管理世界,2013(7) : 130–144. |

2015, Vol. 37

2015, Vol. 37