2. 广州金融服务创新与风险管理研究基地, 广东 广州 510640;

3. 华南理工大学 经济与金融学院, 广东 广州 510006

2. Guangzhou Financial Services Innovation and Risk Management Research Base, Guangzhou 510640, China;

3. School of Economics and Finance, South China University of Technology, Guangzhou 510006, China

我国在“双循环”新发展格局下,要让资本市场更好地服务实体经济,金融风险的防控就成了资本市场的重大命题之一。然而,我国证券制度仍不完善,从1990年我国股票市场成立以来,股价崩盘的情况时有发生,如2015年我国股市暴跌形成了千股多次停牌景象。2020年初以及2022年初,上证指数的滑坡式下降严重损害了投资者的信心,造成了金融市场的剧烈波动,对各行各业都产生了打击,抑制了我国资本市场对资源的有效配置。

信息披露能降低市场信息不对称,对于金融风险的防控具有重要意义。但我国证券市场起步较晚,直到1992年中国证监会的成立,才标志着我国资本市场开始有了统一监管,此后一系列法律法规先后出台,资本市场逐步进入了强制性信息披露阶段。但总体而言,我国证券市场发展30年,市场监管体制不够完善,信息披露制度没有得到高度重视。

进入互联网快速发展的时代后,社交媒体的诞生给资本市场信息的传播交流带来了新的方式,社交媒体信息传播方式的特点在于其快速、便捷、信息丰富和多样化。在社交媒体时代,资本市场上信息披露的方式、内容等都受到了其特点的影响,而投资者之间的交流互动,投资者与公司之间的交流互动都随之产生了相应的变化。移动互联网出现以后,社交媒体信息传播方式与内容更是日新月异,比如国外的Twitter、Facebook等,国内的东方财富股吧、雪球、微博、微信等,社交媒体时代的到来使得资本市场的信息传播出现了新的机遇和挑战,社交媒体与资本市场之间的关系也成为学者们研究的重要话题。

从股价崩盘现有研究来看,大量文献都集中在探寻影响股价崩盘风险的因素方面。目前,学者们普遍认为股价崩盘风险主要是在市场信息不对称的情况下,管理层掩饰的负面信息累积到了一定程度后集中释放产生的[1-2]。而大量的研究表明,信息披露有助于减少信息差[3]、提高股票流动性[4],可见信息披露可以成为公司管理层应对股价崩盘风险的有效策略。但已有研究对于信息披露影响股价崩盘风险的机制探讨还有待深入,特别是社交媒体改变了信息传播交流方式之后,相关机制作用发生的变化更少有研究。

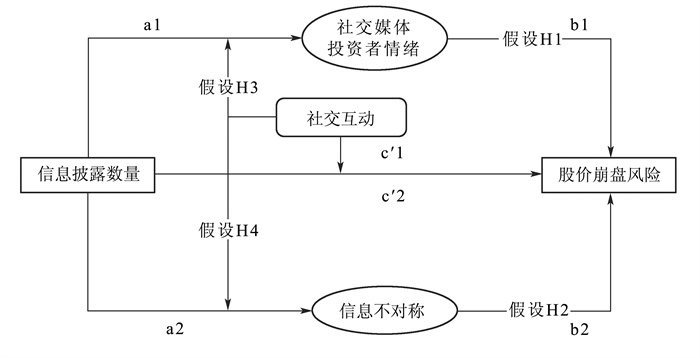

二、理论分析与研究假设股价崩盘风险对资本市场的危害性极大。关于股价崩盘风险的成因研究,学者们从税收征管[5]、地区投资者保护[6]、宗教环境[7]等公司外部环境,以及期权激励[8]、股东持股[9]、内部控制[10]等公司内部因素的视角进行了大量探讨。目前关于股价崩盘风险的形成主要有两种观点:一是股价崩盘风险是因为上市公司管理层出于个人和公司利益,故意隐瞒坏消息,此时市场上信息不对称程度极度增大,但随着时间推移,坏消息的累积过度造成突然释放,从而对公司股价产生巨大冲击[2]。二是由于投资者非理性产生的极端乐观和自信,造成上市公司股价因投机行为而上涨,但非理性行为造成的上涨和因信息隐瞒造成的结果一样,最终都会导致股价的快速过度下降,加剧了股价崩盘风险[11]。这两种观点和人们进行信息处理时的行为系统不谋而合,一种是认知系统,一种是情感系统,两种系统的共同作用造成了投资者的行为[12]。

从股价崩盘风险的情绪路径来看,当公司发布大量信息时,一方面,因为更多的信息披露给了投资者,既能让投资者获取更多有价值的信息,又能促进上市公司与投资者的良性沟通[13],让投资者因上市公司积极与外界交流而信心倍增,在上市公司困境或者市场低迷的时候阻止了过度悲观情绪的产生,从而平缓了情绪,缓解风险。另一方面,公司发布的大量信息更多的是有关公司融资变革等利好信息,管理者的选择性披露和操纵行为也可能故意拉高投资者乐观情绪,这些大量利好信息的堆积可能让投资者迷失理性,极度自信,导致上市公司股价爆升,产生了风险的隐患。

基于以上分析,本文提出竞争性的假设H1:

假设H1a: 信息披露数量越多,越能抑制情绪效应,缓解股价崩盘风险。

假设H1b: 信息披露数量越多,越能放大情绪效应,加剧股价崩盘风险。

从股价崩盘风险的信息路径来看,信息披露能有效降低信息不对称程度。Hutton等[1]发现信息不透明的公司更容易出现股价崩盘,而强制性信息披露制度的出现有效改善了企业信息披露质量,提高了市场信息披露环境,从而显著降低了风险的发生。当公司发布大量信息时,一方面更多信息被公开,市场上信息不对称程度得到有效改善,上市公司的信息更加透明化,公司真实价值就更能准确地反映在股票价格上,股价崩盘风险得到有效缓解。另一方面,公司披露中充斥着很多专业化信息,加之管理层可能的故意操纵行为,让这些信息更难被投资者理解吸收,而大量的信息发布则会造成信息的冗杂,有效信息的提取难度更大,投资者既难以提取信息,又难辨真假,这反而造成信息差加大,从而加剧了风险的产生。

基于以上分析,本文提出竞争性的假设H2:

假设H2a: 信息披露数量越多,越能降低信息不对称,缓解股价崩盘风险。

假设H2b: 信息披露数量越多,越会增加信息不对称,加剧股价崩盘风险。

在互联网高度发达的今天,各种社交媒体的诞生使得信息传递的媒介发生了翻天覆地的变化,这改变了资本市场上信息的传播与交流方式,如今大量社交媒体平台都在为资本市场提供专业的服务,促进了投资者之间的互动交流,这对于资本市场的信息传递具有重要意义。Sun等[14]发现在新浪微博上投资者的互动会加大情绪的传播,正向调节了投资者情绪对股票收益的影响。孙鲲鹏等[15]表明社交媒体会造成投资者情绪的传染,造成极端情绪的蔓延从而加大未来风险产生的可能性。因此,从情绪路径的角度来看,社交媒体上投资者的互动会加剧情绪的传染,极端情绪在社交媒体平台会被迅速传播,对更多的投资者产生影响,从而对股价崩盘风险的加剧起到了催化作用。而从信息路径的角度看投资者在社交平台的互动能增进信息的沟通和交流,有利于投资者对公司披露信息的消化与吸收,且在社交媒体平台,投资者之间的观点交叉有利于对公司有效信息的提取,可以降低信息不对称程度,缓解股价崩盘风险。

基于以上分析,本文提出假设H3和假设H4:

假设H3: 社交互动能降低信息披露效果,渲染极端情绪,加剧股价崩盘风险。

假设H4: 社交互动能提高信息披露效果,降低信息不对称,缓解股价崩盘风险。

|

图 1 信息披露对股价崩盘风险的影响关系图 注:a、b为间接效应系数,c′为直接效应系数,1、2分别表示情绪路径和信息路径,如a1表示情绪路径下的间接效应系数。 |

本文选取了2005—2020年的研究样本,包括全部A股上市公司的年度数据,其中社交媒体情绪与社交互动通过Python爬取东方财富股吧各上市公司股吧的评论计算获得,社交媒体情绪使用朴素贝叶斯情感分类方法计算得到,社交互动通过统计股吧发帖的评论数与点赞数得到,信息披露数量以及其他数据分别来源于CSMAR与Wind数据库。本文对于数据的预处理过程参考大部分文献的做法,对初始样本进行以下处理:一是剔除变量存在缺失值的样本;二是剔除ST、PT、金融行业的公司,因为这些上市公司的监管制度和报表结构等与其他公司相比存在较大差异。

经过处理和筛选,本文最终得到14 154个公司/年度观测值。此外本文还对所有连续变量在1%和99%的水平上进行了缩尾处理。

(二) 变量定义与解释 1. 股价崩盘风险本文借鉴了大多数学者的研究[1, 6, 8, 16-19],采用负收益偏态系数和收益上下波动的比率作为股价崩盘风险的代理变量。该方法是在Chen等[20]对股价崩盘风险的度量基础上改进的,具体计算过程如下:

首先为了排除市场对股票收益率的影响,建立方程(1),加入滞后项和超前项是为了控制非同步交易。

| $ r_{i, t}=\alpha_i+\beta_1 r_{M, t-2}+\beta_2 r_{M, t-1}+\beta_3 r_{M, t}+\beta_4 r_{M, t+1}+\beta_5 r_{M, t+2}+\varepsilon_{i, t} $ | (1) |

式中,ri, t为公司i的股票在第t周的收益率;rM, t为第t周流通市值加权的市场周收益率。定义Wi, t=ln(1+εi, t)为股票i在t周的特有收益率,εi, t为方程(1)的残差,代表无法由市场因素解释的部分。

在此基础上,负收益偏态系数(NCSKEW)计算公式如下:

| $ \operatorname{NCSKEW}_{i, t}=-\frac{n(n-1)^{3 / 2} \sum W_{i, t}^3}{(n-1)(n-2)\left(\sum W_{i, t}^2\right)^{3 / 2}} $ | (2) |

式中,n为股票i在第t年交易的周数。

收益的上下波动比率(DUVOL)计算公式如下:

| $ {\rm{DUVO}}{{\rm{L}}_{i,t}} = \ln \frac{{\left( {{n_u} - 1} \right)\sum {_{{\rm{Down}}}W_{i,t}^2} }}{{\left( {{n_d} - 1} \right)\sum {_{{\rm{up}}}W_{i,t}^2} }} $ | (3) |

式中,nu和nd为周数,具体为股票i的周收益率比年均收益率大的为nu,小的为nd。

在这种度量方式下,NCSKEW与DUVOL越大,说明股价崩盘风险越高。

2. 信息披露数量本文信息披露数量用上市公司公告数量度量,数据来源于国泰安数据库(CSMAR),其统计了公司因各类事件发布的公告,包含IPO、并购、定期报告披露、诉讼仲裁、对外担保、违规、定向增发、公开增发、配股、红利分配、股本变动、董事长总经理变更资料等各类信息公告,统计较为全面。由于统计公司年度公告的数据差异较大,因此,本文用公司每年公告数量加1取对数的结果度量公司公告变量。

3. 社交媒体情绪与社交互动本文通过Python编写爬虫程序获取东方财富股吧文本数据,使用Snownlp工具包中的朴素贝叶斯情绪分类法处理股吧数据得到社交媒体投资者情绪值。由于朴素贝叶斯方法需要情绪的先验信息,因此在计算情绪之前,从306 918 418条样本中随机选取了10 000条评论,通过人工阅读判断的方式,给10 000条评论打上情绪标签,最终获得积极情绪语料2 311条,消极情绪语料3 448条,中性情绪语料1 677条,剩余样本均为无法判断。本文在Snownlp工具包自带语料库(主要是买东西时的评价,包含积极语料库16 548条,消极语料库18 576条)的基础上加入自建股吧文本语料库,最终合成积极语料库18 859条和消极语料库22 024条,作为朴素贝叶斯情感分类方法的先验情感样本。在语料库的基础上,逐条读取评论数据并计算其朴素贝叶斯情绪值,处理并保存每一条评论的情绪值之后,按照日度日期对评论的情绪进行合成计算。在合成股票每日情绪的过程中,由于每条发帖正文的阅读量差异很大,考虑到阅读量越大的发帖,其阅读者情绪很可能受到其感染,本文以每日发帖的阅读量对发帖文本情绪进行加权处理,通过加权求和得到日度情绪值,最后取年平均值得到公司年度社交媒体情绪。此外,本文的社交互动变量是通过对公司股吧的评论的评论数与点赞数求和加1取对数得到,社交互动值越高,说明投资者在股吧平台交流信息次数越多。

4. 信息不对称本文借鉴相关研究[21],采用非流动性比率(ILL)来度量信息不对称,ILL的数值越大,意味着信息不对称程度越高。具体的,非流动性比率(ILL)的计算公式如(4)所示。

| $ \mathrm{ILL}_{i, t}=\sqrt{\frac{\mid \text { Yretwd }_{i, t} \mid}{\ln \left(\text { Ynshrtrd }_{i, t}\right)}} $ | (4) |

式中,Yretwdi, t表示第i只股票第t年的平均收益率;Ynshrtrdi, t表示第i只股票第t年的交易量。

5. 控制变量为了剔除其他因素对股价崩盘风险的影响,本文借鉴相关研究[13, 15, 22]设置了控制变量,分别选取了公司规模、是否四大会计师事务所审计、会计信息不透明度、分析师关注、账面市值比、股票换手率、股权集中度、净资产收益率、独立董事比例、董事会规模、机构投资者持股比例、企业性质、信息披露质量作为控制变量。此外,本文还控制了年度效应(Year)和行业效应(Ind)。具体说明见表 1。

| 表 1 变量定义 |

本文根据假设与变量,建立模型(5),检验信息披露与股价崩盘风险(CRASHRISK)之间的关系。

| $ \begin{aligned} \text { CRASHRISK }_{i, t}= & \beta_0+\beta_1 \times \text { Anount }_{i, t}+\beta_2 \times \text { Size }_{i, t}+\beta_3 \times \text { Big4 }_{i, t}+\beta_4 \times \text { Disacc }_{i, t} \\&+\beta_5 \times \text { Analyst }_{i, t}+ \\ &\beta_6 \times \text { Bm }_{i, t}+\beta_7 \times \text { Turnover }_{i, t}+\beta_8 \times \text { Cr }_{i, t}+\beta_9 \times \text { Roe }_{i, t}+\\ &\beta_{10} \times \text { Independent }_{i, t}+ \\ & \beta_{11} \times \text { Bsize }_{i, t}+\beta_{12} \times \text { Inshold }_{i, t}+\beta_{13} \times \text { Nature }_{i, t}+\\ &\beta_{14} \times \text { Disrank }_{i, t}+ \\ & \sum \text { Year }+\sum \text { Ind }+\varepsilon_{i, t} \end{aligned} $ | (5) |

式中,股价崩盘风险的代理变量分别为NCSKEW和DUVOL两个指标,解释变量(Anount)为公司每年发布的信息披露数量。本文还控制了年度效应(Year)与行业效应(Ind),其余变量见表 1。

为验证假设H1,检验信息披露对股价崩盘风险影响的情绪机制,借鉴温忠麟等[23]的研究,本文构建如式(6)~式(8)的中介效应逐步回归模型:

| $ \text { CRASHRISK }_{i, t}=c_0+c_1 \times \text { Anount }_{i, t}+c_2 \times \text { Controls }+\sum \text { Year }+\sum \text { Ind }+e_{i, t} $ | (6) |

| $ \text { Senti }_{i, t}=\alpha_0+a_1 \times \text { Anount }_{i, t}+\alpha_2 \times \text { Controls }+\sum \text { Year }+\sum \text { Ind }+\mu_{i, t} $ | (7) |

| $ \begin{array}{l} {\rm{ CRASHRISK}}{{\rm{ }}_{i,t}} = {\beta _0} + {c^\prime }_1 \times {\rm{ Anount}}{{\rm{ }}_{i,t}} + {b_1} \times {\rm{ Senti}}{{\rm{ }}_{i,t}} + {\beta _1}\\ \times {\rm{ Controls }} + \sum {{\rm{ Year }}} + \sum {{\rm{ Ind }}} + {\lambda _{i,t}} \end{array} $ | (8) |

式中,Senti为社交媒体情绪,其余变量见表 1。

为验证假设H2,检验信息披露对股价崩盘风险影响的信息机制,同样构建式(9)~式(11)的中介效应逐步回归模型:

| $ \text { CRASHRISK }_{i, t}=c_0+c_1 \times \text { Anount }_{i, t}+c_2 \times \text { Controls }+\sum \text { Year }+\sum \text { Ind }+e_{i, t} $ | (9) |

| $ \mathrm{ILL}_{i, t}=\alpha_0+a_2 \times \text { Anount }_{i, t}+\alpha_1 \times \text { Controls }+\sum \text { Year }+\sum \text { Ind }+\mu_{i, t} $ | (10) |

| $ \begin{array}{l} {\rm{ CRASHRISK}}{{\rm{ }}_{i,t}} = {\beta _0} + {c^\prime }_2 \times {\rm{ Anount}}{{\rm{ }}_{i,t}} + {b_2} \times {\rm{ ILL}}{{\rm{ }}_{i,t}} + {\beta _1} \times \\ {\rm{ Controls }} + \sum {{\rm{ Year }}} + \sum {{\rm{ Ind }}} + {\lambda _{i,t}} \end{array} $ | (11) |

式中,ILL为度量信息不对称指标,其余变量见表 1。

四、实证分析 (一) 描述性统计从表 2可以看出,NCSKEW和DUVOL的均值分别为-0.383 0和-0.269 0,从标准差和最小(大)值来看,不同公司间的股价崩盘风险存在较大差异。信息披露数量的原始数量值(Anount_ num)平均值为46.940 0,说明上市公司一年平均要发布约47篇公告,其中最多的一年发布524篇,这说明了不同的公司对于公告的发布数量差距较大。其他变量上,社交媒体情绪的均值为0.405 0,最小值为0,最大值为0.980 0,这说明上市公司每年的社交媒体情绪从极度悲观到极其乐观均有分布;社交互动方面(Inter_ num),最大的高达1 000 000,最小的为1,且方差特别大,说明有的公司股吧中社交互动非常频繁,而有的股吧无人问津。

| 表 2 描述性统计结果 |

本文首先考虑了信息披露数量对股价崩盘风险的主效应,以及社交互动的调节效应,回归结果如表 3。一方面,无论有没有控制变量,主效应都是显著的,且在添加控制变量之后,信息披露数量的系数变小,这说明上市公司信息披露数量的增加确实加大了股价崩盘风险;另一方面,从表 3中(3)列可以看出,社交互动起到了反向调节作用,说明社交媒体上投资者的互动确实有利于降低公司信息过多带来的负面影响。但主效应具体影响路径是假设H1还是假设H2,即信息披露是通过投资者情绪来影响股价崩盘风险,还是通过信息不对称程度影响股价崩盘风险,以及社交互动的调节作用具体在每条路径中的影响,即假设H3和假设H4,均需要进一步的路径检验。

| 表 3 信息披露数量对股价崩盘风险的影响 |

在假设H1中,分析了投资者情绪作为中介变量可能出现的两种影响机制。一方面,公司信息的发布,是与投资者进行交流互通的过程,特别是在市场环境低迷的情况下,公司信息的发布有给予投资者定心丸的作用,增强投资者信心,缓解投资者可能产生的极端情绪,进而降低风险的产生;另一方面,公司披露的有关内容大部分是有关公司融资、改革等的正面消息,发布大量的公司信息会让投资者来不及分辨具体信息,产生极度乐观的心态,跟风购买公司股票,这种不理性行为将会加剧股价崩盘的风险。本文通过构建中介效应三步法模型,验证了具体的机制,如表 4所示。中介效应的第一步、第二步和第三步的结果均显著,且信息披露数量、投资者情绪的系数均为正,这充分说明了假设H1b是成立的,即信息披露数量越多,越能放大情绪效应,加剧股价崩盘风险,且由于第三步检验结果是显著的,该效应为部分中介效应。

| 表 4 投资者情绪的路径分析 |

在假设H2中,分析了信息不对称作为中介变量可能出现的两种影响机制。一方面,公司给投资者披露更多的公司信息,能够降低上市公司与投资者之间的信息差;另一方面,公司信息披露数量过多,由于相关信息具有一定的专业程度,会造成信息的冗杂难懂,投资者无法从大量的信息中获取有用信息,反而加大了信息不对称程度。同样通过中介效应三步法模型,本文验证了信息中介效应的具体机制,如表 5所示,以非流动性比率IIL度量信息不对称程度,中介效应的第一步、第二步和第三步的结果均显著。结果充分说明了假设H2b是成立的,即信息披露数量越多,越会增加信息不对称,加剧股价崩盘风险,且由于第三步检验结果是显著的,该效应为部分中介效应。

| 表 5 信息不对称的路径分析 |

在假设H3和假设H4中,分析了社交媒体的出现,方便了投资者互动交流,增进了信息的传播,但也加速了情绪传染,放大了情绪作用,从而对信息披露效果有不同的影响。一方面,社交媒体上投资者的互动会加剧情绪的渲染,极端情绪在社交媒体平台会被迅速传播,对更多的投资者产生影响,从而对股价崩盘风险的加剧起到了催化作用。另一方面,社交媒体上投资者之间的互动使得信息交流更快,理解程度更深,在大量冗杂难懂的信息中,大量投资者对于信息的理解远比一个人的理解透彻,这促进了有效信息的传播,在公司信息发布后,在社交媒体平台的互动交流有利于降低上市公司与投资者之间的信息不对称。

表 6进一步检验了调节机制,结果发现与假设H3和假设H4完全相反。(1)列的结果说明社交媒体上投资者的互动有利于缓解极端情绪的传播,由于投资者之间的互动变多,信息交流平抑了极端情绪的传播,使投资者更加理性。可能的解释为:社交媒体上的互动交流避免了闭门造车、个人情绪难以消化的极端情形,使得市场整体情绪得到中和,阻止了投资者情绪极端化。而(2)列的结果也显示了与假设H4完全相反的结论,社交互动非但没有缓解信息披露数量过多、内容冗杂难懂带来的信息不对称问题,反而加剧了这一效果。一种可能的解释是:社交媒体投资者水平层次不一,同样充斥了大量噪声信息,投资者在大量噪声情况下,有效信息更加真假难辨,反而增加了上市公司与投资者之间的信息不对称程度。

| 表 6 社交互动的调节效应 |

本文在回归模型中控制了行业和年份固定效应,在一定程度上减轻了遗漏变量的内生性问题,但本文也可能存在反向因果的问题。为了进一步缓解这个内生性问题,本文采用两阶段工具变量法,参考王化成等[9]的做法,选取同一年度同行业其他公司的信息披露数量的均值作为工具变量。从相关性来看,同行业公司的行业特征与外部环境类似,因此这些公司的Anount之间具有一定的相关性,而目前尚未有证据表明同行业其他公司的信息披露会影响本公司的股价崩盘风险,这满足外生性原则。使用工具变量排除内生性的回归结果如表 7所示,其中,F值为151.4140>10, 说明本文选取的工具变量通过了弱工具变量检验,该工具变量有效。回归结果表明,在控制了内生性之后,信息披露数量依然与股价崩盘风险之间呈显著负相关关系。

| 表 7 两阶段工具变量法回归结果 |

逐步回归是在检验中介效应时经常使用的方法,但Sobel法能比逐步回归检验出更多的中介效应,其检验力更高。而Bootstrap方法在Sobel法的基础上增加了样本随机抽样过程,检验效力得到了进一步提升。因此,本文在逐步回归已经检验出中介效应存在的情况下,进一步用Bootstrap方法重复抽样5 000次,检验在信息披露对股价崩盘风险的影响中情绪和信息的中介效应,检验结果如表 8至表 10所示。

| 表 8 情绪中介效应的Sobel检验结果 |

| 表 9 中介效应的Bootstrap检验结果 |

| 表 10 信息中介效应的Sobel检验结果 |

表 8展示了情绪路径的Sobel检验结果。可以看到,Sobel指标的p值小于0.01,这说明在0.01的置信水平下,情绪的中介效应是显著的,且该中介效应为部分中介效应,占比为11%。而表 9的Bootstrap检验中,95%的置信区间是不包含0的,这个结果依然证明社交媒体情绪的中介效应是显著的。

表 10展示了信息路径的Sobel检验结果。可以看到,Sobel指标的p值小于0.01。这说明在0.01的置信水平下,信息的中介效应也是显著的,该部分中介效应占比为10.9%。表 9的Bootstrap检验中,95%的置信区间是不包含0的,这个结果同样证明了信息不对称的中介效应是显著的。

在Bootstrap实际抽样过程中,由于加入虚拟变量后样本存在缺失,在情绪中介效应中实际抽样样本数为4 654,在信息中介效应中,实际抽样样本数为4 671。

3. 重新度量股价崩盘风险除了用负收益偏态系数NCSKEW来度量崩盘风险,本文还采用收益的上下波动比率DUVOL来度量股价崩盘风险重新检验相关结果。表 11展示了采用收益的上下波动比率DUVOL来度量股价崩盘风险的路径检验结果。可以看出,使用DUVOL的结果与NCSKEW的结果显著性与符号是完全一致的,这充分说明在不同的股价崩盘风险指标下,本文的主效应与路径检验结果是稳健的。

| 表 11 重新度量股价崩盘风险的中介效应 |

表 12展示了采用收益的上下波动比率DUVOL来度量股价崩盘风险的调节效应结果。同样可以看出,使用DUVOL的结果与NCSKEW的结果显著性与符号是完全一致的,这也充分说明了在不同的股价崩盘风险指标下,本文的调节效应结果是稳健的。

| 表 12 重新度量股价崩盘风险的调节效应 |

朴素贝叶斯情感分类方法在先验情感样本不足的情况下有一定的局限性,因此,本文采用金融文本词典法计算情绪指标重新检验社交媒体情绪在信息披露数量与股价崩盘风险之间的作用。具体使用了CFSD中文金融情感词典与BosonNLP情感词典合成后的词典,但词典法计算情绪值需要消耗大量的计算资源。因此,本文从4 078家股吧中随机获得了839家股吧数据,共获得2 011 204条日度情绪数据,7 696条年度情绪数据,通过样本筛选获取1 983条回归样本,结果如表 13所示。(1)列是中介三步法中的第二步,(2)列报告了社交互动的调节效应结果,其中对调节效应中的变量进行了中心化。可以发现,替换词典法情绪后的结果与前面的结果基本一致,本文的结果依然稳健。

| 表 13 替换词典法情绪的回归结果 |

本文基于2005—2020年我国A股上市公司的研究样本,从信息不对称和投资者情绪两种路径探究了信息披露数量对股价崩盘风险的影响,并分析了社交媒体在其中发挥的作用。研究结果表明,过多的信息披露并不能产生更多有用的信息,反而可能加剧股价崩盘风险。而这种作用通过情绪路径和信息路径共同传播。一方面,公司发布更多的是融资等利好消息,而过多的利好消息容易影响投资者的情绪,使得投资者在众多利好消息中更加非理性,产生极端情绪,进而影响股价崩盘。另一方面,信息的大量发布造成了信息的冗杂,投资者难以辨别真正有用的信息,这使得公司披露的信息非但没有降低信息差,反而起到了加剧效果,催化了风险产生。本文基于社交媒体互动的研究表明,社交媒体上投资者互动对资本市场而言,既有利也有弊,首先投资者在社交媒体产生互动的过程中,信息冗余程度更高,这加大了投资者的辨别难度,但与他人的互动会让投资者情绪得到缓解,信息处理更加理性化,减少了极端行为的产生。

本文的贡献主要在于:一是过往研究信息披露与股价崩盘风险的关系,鲜有考虑社交媒体的因素。但是社交媒体已经深刻改变了公司的外部信息环境,尤其在崩盘危机时这种影响尤为重要,本文构建了社交媒体的相关指标,探讨了社交媒体在信息披露与股价崩盘风险关系中的作用机理,丰富了该方面的研究。二是从情绪和信息两条路径探讨了信息披露对股价崩盘风险的影响机制以及社交互动的调节机制,对股价崩盘风险的形成机理等相关研究作出补充。三是研究发现过多的信息披露反而起到了相反的作用,信息披露数量并不是越多越好,这给市场监管与信息披露制度的完善提供了启示:一方面对于投资者而言,信息披露并不是越多越好,信息披露相关制度法规的制定需要更有针对性,更加细化明确。另一方面,社交媒体平台给投资者提供了一个获取信息更简便的平台,使得投资者之间互相联系了起来,更有利于避免极端的投资行为,但同时社交媒体信息的冗余也会干扰投资者的决策。因此监管方面应该大力规范管理社交媒体的相关平台,使社交媒体平台更好地服务资本市场。

| [1] |

HUTTON A P, MARCUS A J, TEHRANIAN H. Opaque financial reports, R2, and crash risk[J]. Journal of financial economics, 2009, 94(1): 67-86. DOI:10.1016/j.jfineco.2008.10.003 |

| [2] |

JIN L, MYERS S C. R2 around the world: new theory and new tests[J]. Journal of financial economics, 2006, 79(2): 257-292. DOI:10.1016/j.jfineco.2004.11.003 |

| [3] |

程新生, 谭有超, 程昱. 前瞻性信息缓解了信息不对称吗?[J]. 财经研究, 2013, 39(3): 42-52. DOI:10.16538/j.cnki.jfe.2013.03.008 |

| [4] |

DIAMOND D W, VERRECCHIA R E. Disclosure, liquidity, and the cost of capital[J]. The journal of finance, 1991, 46(4): 1325-1359. DOI:10.1111/j.1540-6261.1991.tb04620.x |

| [5] |

江轩宇. 税收征管、税收激进与股价崩盘风险[J]. 南开管理评论, 2013, 16(5): 152-160. DOI:10.3969/j.issn.1008-3448.2013.05.016 |

| [6] |

王化成, 曹丰, 高升好, 等. 投资者保护与股价崩盘风险[J]. 财贸经济, 2014(10): 73-82. DOI:10.3969/j.issn.1005-913X.2014.10.040 |

| [7] |

BOTOSAN C A, PLUMLEE M A. A reexamination of disclosure level and the expected cost of equity capital[J]. Journal of accounting research, 2002, 40(1): 21-40. DOI:10.1111/1475-679X.00037 |

| [8] |

KIM J, LI Y, ZHANG L. CFOs versus CEOs: equity incentives and crashes[J]. Journal of financial economics, 2011, 101(3): 713-730. DOI:10.1016/j.jfineco.2011.03.013 |

| [9] |

王化成, 曹丰, 叶康涛. 监督还是掏空: 大股东持股比例与股价崩盘风险[J]. 管理世界, 2015(2): 45-57. |

| [10] |

黄政, 吴国萍. 内部控制质量与股价崩盘风险: 影响效果及路径检验[J]. 审计研究, 2017(4): 48-55. DOI:10.3969/j.issn.1002-4239.2017.04.007 |

| [11] |

HONG H, STEIN J C. Differences of opinion, short-sales constraints, and market crashes[J]. The review of financial studies, 2003, 16(2): 487-525. DOI:10.1093/rfs/hhg006 |

| [12] |

黄静, 朱丽娅, 周南. 企业家微博信息对其形象评价的影响机制研究[J]. 管理世界, 2014(9): 107-119. |

| [13] |

黄宏斌, 牟韶红, 李然. 上市公司自媒体信息披露与股价崩盘风险——信息效应抑或情绪效应[J]. 财经论丛, 2019(5): 53-63. DOI:10.3969/j.issn.1004-4892.2019.05.006 |

| [14] |

SUN Y, LIU X, CHEN G, et al. How mood affects the stock market: Empirical evidence from microblogs[J]. Information & Management, 2020, 57(5): 103181. |

| [15] |

孙鲲鹏, 肖星. 互联网社交媒体对投资者情绪传染与股价崩盘风险的影响机制[J]. 技术经济, 2018, 37(6): 93-102. |

| [16] |

XU N, LI X, YUAN Q, et al. Excess perks and stock price crash risk: evidence from China[J]. Journal of corporate finance, 2014, 25: 419-434. DOI:10.1016/j.jcorpfin.2014.01.006 |

| [17] |

KIM J, LI Y, ZHANG L. Corporate tax avoidance and stock price crash risk: Firm-level analysis[J]. Journal of financial economics, 2011, 100(3): 639-662. DOI:10.1016/j.jfineco.2010.07.007 |

| [18] |

许年行, 江轩宇, 伊志宏, 等. 分析师利益冲突、乐观偏差与股价崩盘风险[J]. 经济研究, 2012, 47(7): 127-140. |

| [19] |

许年行, 于上尧, 伊志宏. 机构投资者羊群行为与股价崩盘风险[J]. 管理世界, 2013(7): 31-43. |

| [20] |

CHEN J, HONG H, STEIN J C. Forecasting crashes: trading volume, past returns, and conditional skewness in stock prices[J]. Journal of financial economics, 2001, 61(3): 345-381. |

| [21] |

章卫东, 黄一松, 李斯蕾, 等. 信息不对称、研发支出与关联股东认购定向增发股份——来自中国证券市场的经验数据[J]. 会计研究, 2017(1): 68-74. |

| [22] |

江婕, 邱佳成, 朱然, 等. 投资者关注与股价崩盘风险: 抑制还是加剧?[J]. 证券市场导报, 2020(3): 69-78. |

| [23] |

温忠麟, 张雷, 侯杰泰, 等. 中介效应检验程序及其应用[J]. 心理学报, 2004(5): 614-620. |

2022, Vol. 24

2022, Vol. 24